税負担の調整措置について

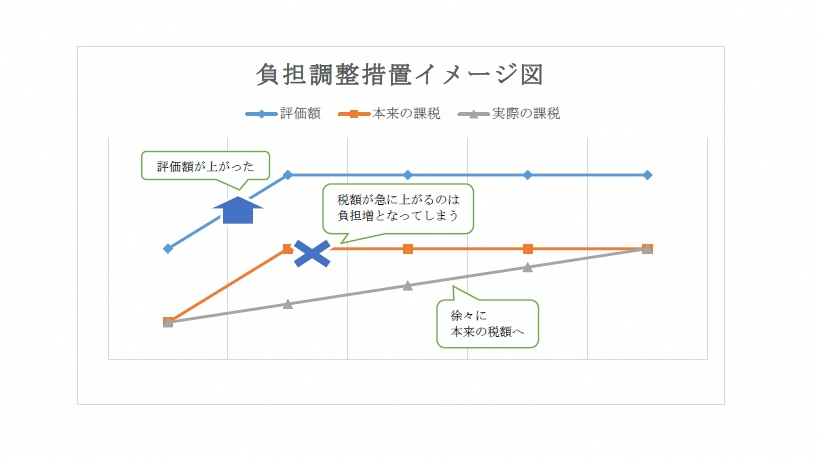

固定資産税の税額は、課税標準額×税率という算式で求められます。この課税標準額は、本来的には評価額とされています。ただし、土地については、負担水準(評価額に対する前年度の課税標準額の割合)のばらつきを是正するための税負担の調整措置が講じられています。

平成6年度に評価の均衡を図るため、宅地の評価水準を全国一律に地価公示価格等の7割を目途とする評価替えが行われましたが、それまで評価水準が市町村ごとにばらばらでしたので、各宅地の評価額の上昇割合にもばらつきが生じることになりました。

一方、この評価替えによって税負担が急増しないようにするため、なだらかに課税標準額を上昇させる負担調整措置が講じられました。

この結果、評価額と課税標準額との間に大きな開きが生じるとともに、各宅地の間の評価額の上昇の違いがそのまま課税標準額の上昇の違いとはならず、評価替えによる評価額の上昇が大きかった土地ほど負担水準(評価額に対する前年度課税標準額の割合)が低いという状況が生じました。これがいわゆる「負担水準のばらつき」となったわけです。

さらに、平成4年以降、全国的に地価の下落が始まり、地価の下落が大きい土地、すなわち負担水準の分母となる評価額が大きく下がった土地ほど負担水準が高くなるという傾向が生じましたが、地価の下落幅は土地ごと、地域ごとに異なっていましたので、負担水準のばらつきが拡大する結果をもたらしました。

このように負担水準のばらつきは、平成6年度の評価替え以前の市町村ごとの評価水準のばらつきと、その後の地価下落の程度のばらつきに原因がありますが、課税の公平の観点からはこれをできるだけ早く解決する必要があり、そのための措置が平成9年度から講じられています。

課税標準額の求め方

まず負担水準を次の式によって求めます。

負担水準(%)= [前年度課税標準額 ÷ 評価額(×住宅用地特例率)]×100

上記の式より求めた負担水準を、下記の項目にあてはめて課税標準額を求めます。

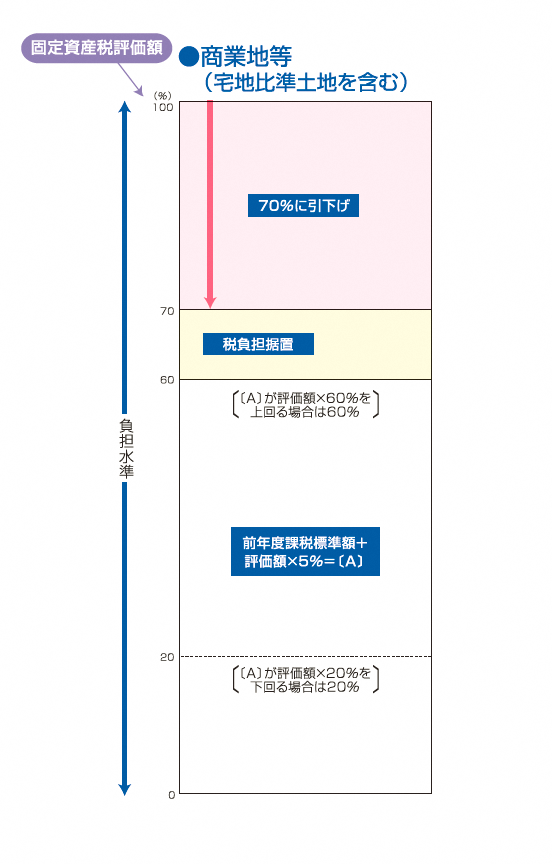

商業地などの宅地(非住宅用地)

負担水準が70%超の場合

負担水準を70%とした場合の課税標準額まで引き下げます。[ 課税標準額=評価額×70% ]

負担水準が60%以上70%以下の場合

前年度の課税標準額に据え置きます。[ 課税標準額=前年度課税標準額 ]

負担水準が60%未満の場合

前年度課税標準額に、評価額の5%を加えます。[ 課税標準額=前年度課税標準額+(評価額×5%)](ただし、この額が評価額の60%を上回る場合には評価額の60%に引き下げ、評価額の20%を下回る場合には評価額の20%まで引き上げます。)

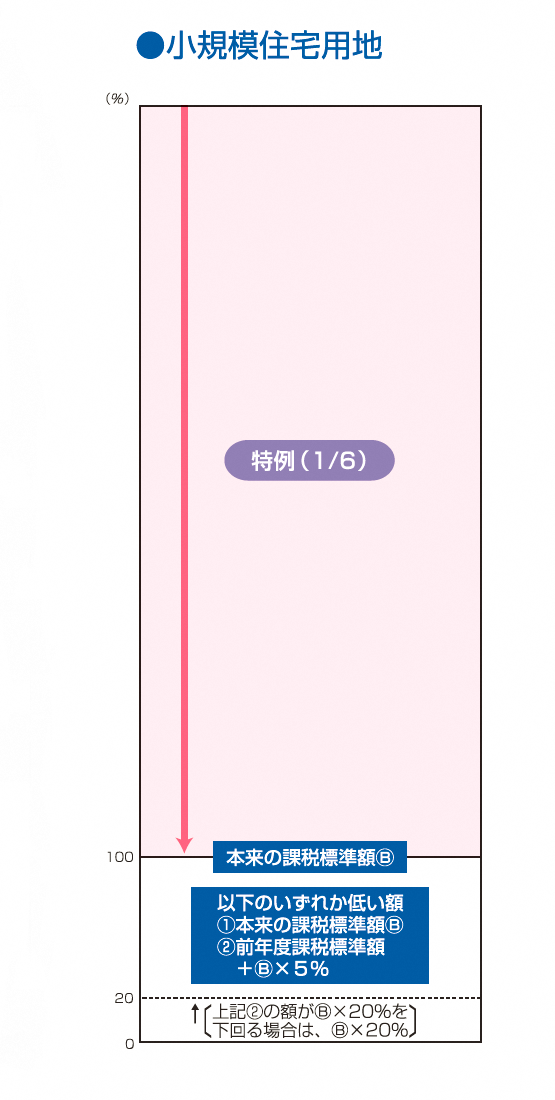

住宅用地

負担水準が100%超の場合

評価額に住宅用地の特例率を乗じたものが課税標準額になります。[ 課税標準額=評価額×住宅用地特例率 ]

負担水準が100%以下の場合

前年度課税標準額に、評価額に住宅用地特例率を乗じて得た額の5%を加えます。[ 課税標準額=前年度課税標準額+(評価額×住宅用地特例率×5%) ](ただし、この額が「評価額×住宅用地特例率」の20%を下回る場合は20%まで引き上げます。)

農地

市街化区域農地については、課税標準の特例があり、課税標準額の上限を評価額の3分の1(都市計画税は3分の2)とした上で、負担調整措置を行います。

負担水準が90%以上の場合

課税標準額=前年度課税標準額×1.025

負担水準が80%以上90%未満の場合

課税標準額=前年度課税標準額×1.05

負担水準が70%以上80%未満の場合

課税標準額=前年度課税標準額×1.075

負担水準が70%未満の場合

課税標準額=前年度課税標準額×1.1

この記事に関するお問い合わせ先

- みなさまのご意見をお聞かせください

-

更新日:2022年04月01日